Tether’in Tahtı Sallanıyor Mu?

Stabil paralar şüphesiz ki kriptopara sektörü için bir dönüm noktası oldu. Piyasadaki dominant stabil para ise uzun bir zamandır, tartışmasız bir şekilde USDT’dir. Bu dominant pozisyon, halen oldukça güçlü bir şekilde sürmektedir. Bununla birlikte, USDT dışındaki diğer stabil paralar da, oldukça rekabetçi yapılarıyla, stabil para pazarından kendilerine pay almak için çaba göstermektedirler. Rekabetçilik anlamında son zamanlarda en çok öne çıkan üç adet stabil para bulunmaktadır. Bunlar USDC, BUSD ve DAI stabil paralarıdır.

BUSD, Binance borsasına bağlı bir stabil para olmasının yanında, Binance Smart Chain (BSC) ağının kullanım oranına oldukça paralel bir popülerliğe sahiptir. DAI ise; ETH ağırlıklı olmak üzere, MakerDAO protokolünün kabul ettiği çeşitli altcoinlerin teminat olarak verilmesiyle alınan kredileri temsil etmektedir. Yani MakerDAO, kredi olarak USD bazlı stabilparalar yerine, kendi altcoin teminatlı stabil parası olan DAI ile kredi vermektedir. Ancak hem BUSD hem de DAI, henüz USDT kadar kapsamlı hizmet sunmuyor olup yeteri kadar talebe de sahip değillerdir.

Circle şirketi tarafından arz edilen USDC ise USDT ile rekabet anlamında en çok öne çıkan stabil paradır. USDC, son zamanlarda oldukça hızlı bir büyüme göstermekte ve bu durum grafiklere de açık bir şekilde yansımaktadır. Bu yazımızda, USDC’nin doğrudan USDT’nin pazar payından pay almaya başlamasıyla, USDT’nin tahtını sallıyor olmasının neden ve sonuçlarını, stabil para alanındaki trend dönüşümleri ile ilgili grafikler eşliğinde irdeleyeceğiz.

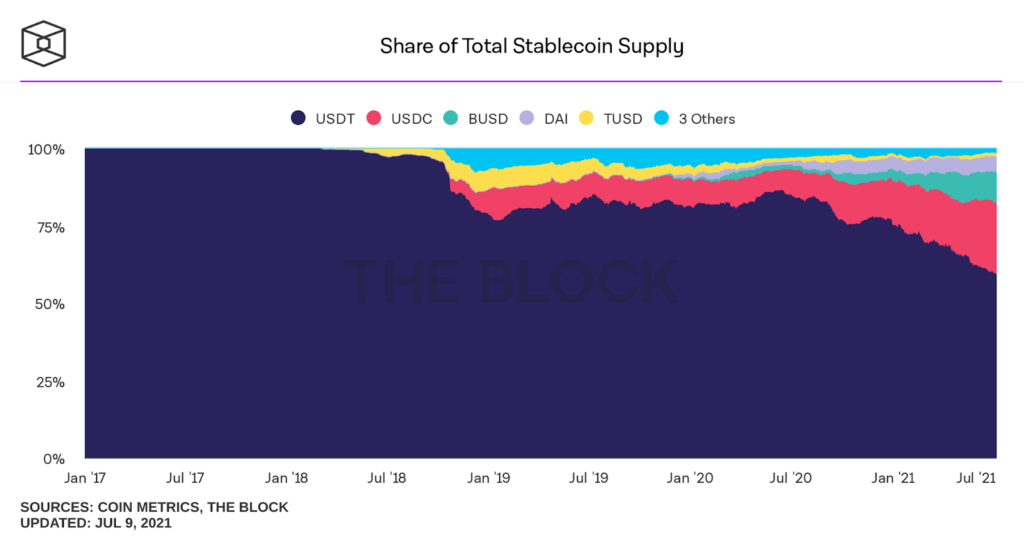

Piyasa Payları

Yukarıdaki grafik, tüm popüler stabil paraların piyasa paylarını göstermektedir. Lacivert renk ile gösterilen en büyük pay USDT’ye ait olup, hemen üzerindeki kırmızımsı renk ise USDC’ye aittir. Grafik, net bir şekilde 2020 yılının sonlarından itibaren USDC’nin büyüme trendinde olduğunu göstermektedir. Bu grafikten çıkarılacak en önemli sonuç şudur; USDC’nin kazandığı pazar payı, diğer stabil paraların küçülmesiyle değil, doğrudan USDT’nin pazar payının azalmasıyla gerçekleşmektedir. Bu durum, aşağıda görülen aylık stabil para hacimleri grafiği ile de rakamsal olarak desteklenmektedir.

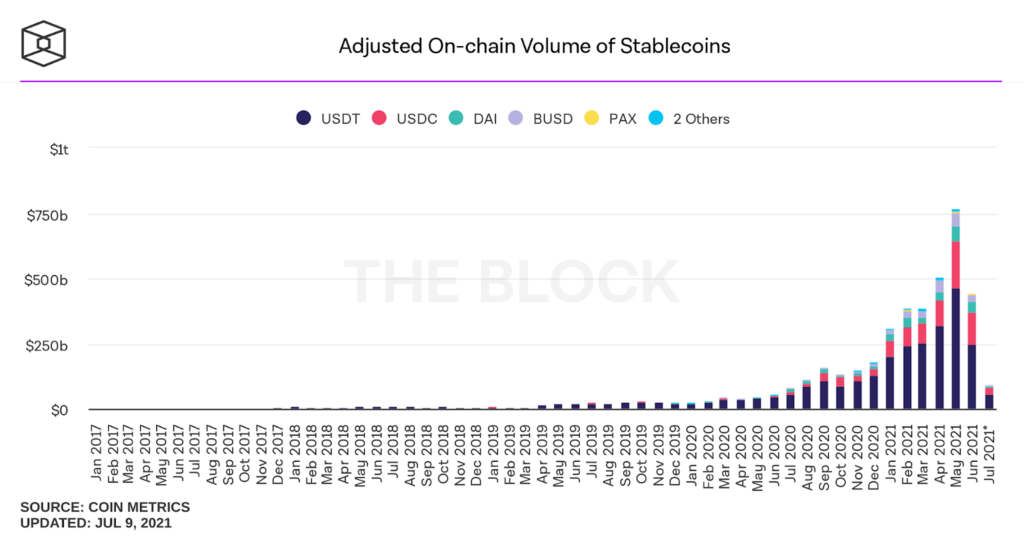

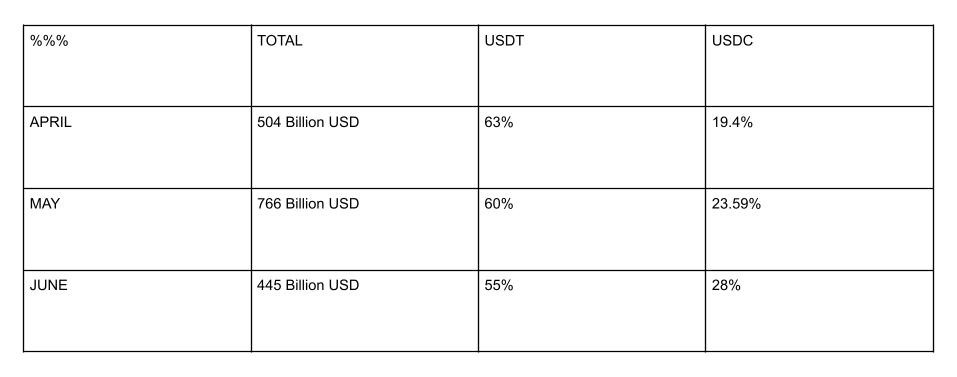

Bir önceki grafikteki renkler, bu grafikte de geçerli olmakla birlikte, her bir stabil paranın aylık hacimdeki payı da görülebilmektedir. Son 3 ayın verilerine özet olarak bakarsak, USDC lehine ilerleyen trend değişimi net bir şekilde fark edilmektedir.

Son 3 aylık dilim dikkate alındığında, hem yoğun işlem yapılan Mayıs ayında hem de piyasadaki düşüş nedeniyle oldukça düşük bir hacim görülen Haziran ayında, USDC sürekli olarak pazar payını yükseltmiştir. 3 aylık süreçte, neredeyse %10’luk bir büyüme gösteren USDC, oldukça agresif bir yükseliş seyri izlemektedir.

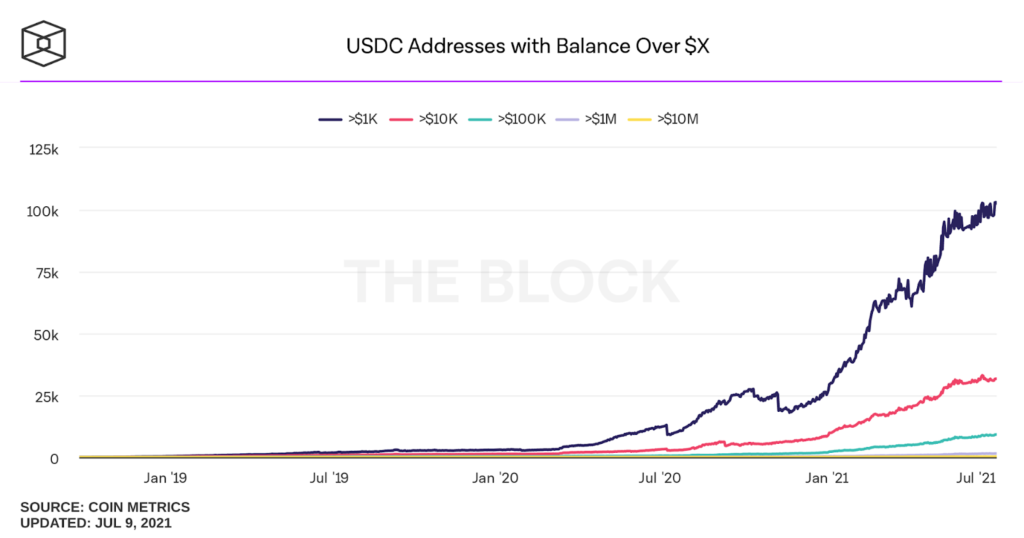

Kullanıcı Sınıflandırması

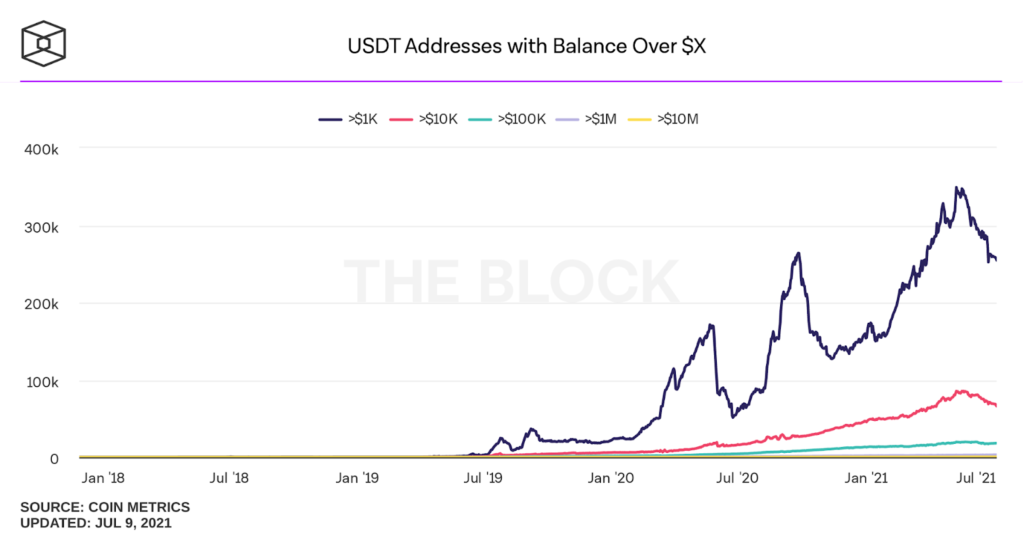

Pazar payı savaşına daha ayrıntılı bakıldığında, karşımıza cüzdan bakiyelerindeki büyüklüklerine göre kullanıcı sınıflandırması çıkmaktadır. Bu istatistikler sayesinde, hangi yatırımcı tipinin USDT’den USDC’ye geçişinin daha fazla olduğu görülebilmektedir.

Öncelikle; USDT’nin bakiye büyüklüğüne göre, hangi cüzdanlardan daha fazla talep düşüşüne maruz kaldığına bakalım. Burada, 1.000–10.000 USDT bakiyeye sahip cüzdanların sert bir şekilde USDT tutmaktan vazgeçtiği görülmektedir. Bunun sebebi, küçük yatırımcıların kriptopara satın alması veya doğrudan piyasadan çıkmaları olabilir. Aynı sertlikte olmasa da 10.000–100.000 USDT bakiyeli hesaplarda da azalış olduğu görülmektedir.

Aynı grafiğin USDC versiyonunda ise tüm kategorilerdeki yatırımcı tiplerinde artış olduğu görülmektedir. Özellikle 1.000–10.000 USDC bakiyeye sahip, küçük yatırımcı olarak tanımlanabilecek kullanıcı sayısındaki agresif artış, küçük yatırımcı açısından USDT’den USDC’ye net bir kayma olduğunu göstermektedir. Daha büyük çapta bakiyelere sahip olan kullanıcı sayılarında da ciddi bir artış olmasa da sınırlı bir yükseliş veya yatay bir seyir söz konusudur. Bu durum, USDT tutanlar kriptopara satın aldılar, USDC tutanlar ise almadılar şeklinde yorumlanamaz. Çünkü piyasanın kriptopara alım veya satım yönündeki talebi stabil para özelinde değişmez. Bu tür yönelimler genel trend şeklinde oluşur. O nedenle USDC lehine olan trend dönüşümünün doğrudan küçük yatırımcılardan yani piramidin en altından başladığı söylenebilir.

Blockchain Ağları

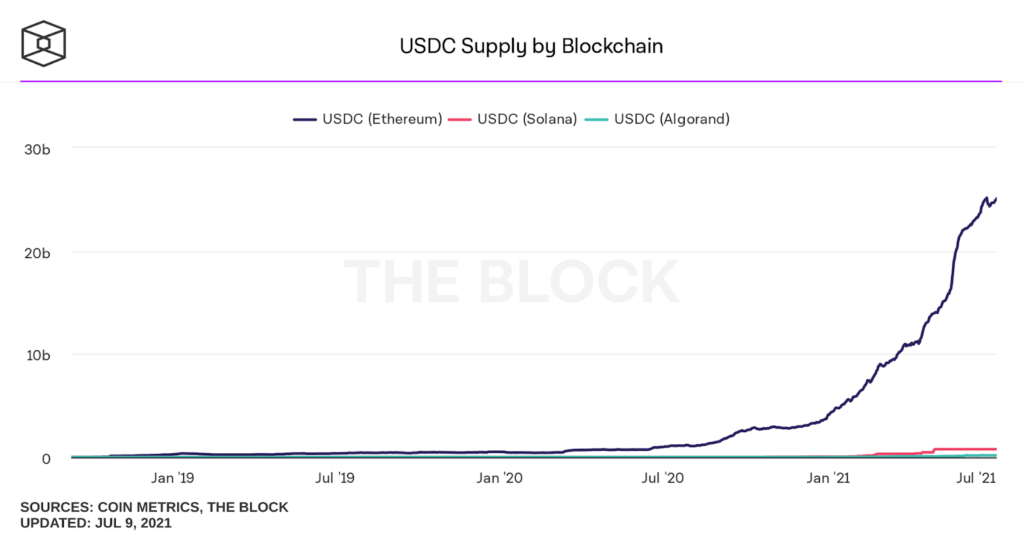

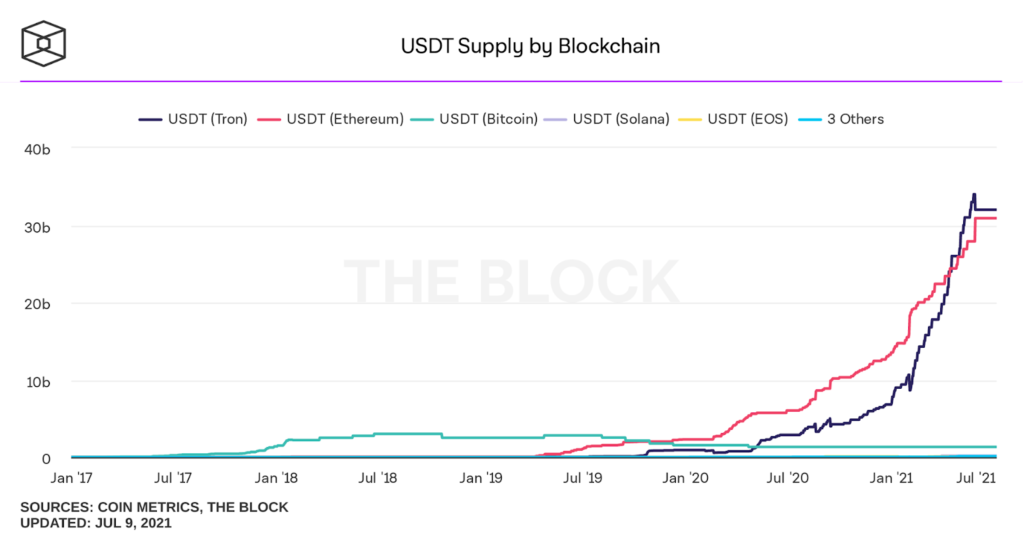

Ethereum dışında, birçok blockchain altyapı platformu bulunmaktadır. Çeşitli derecede popülerlik ve farklı özelliklere sahip olan bu projelerin çoğunun kendilerine özgü bir kitlesi mevcuttur. Stabil paralar; hem kriptopara piyasasındaki her türden kitleye hitap ederek, stabil paralarının hacimlerini arttırmak, hem de her bir ağın sunduğu avantajlı özelliklerden faydalanma amacı gütmektedirler. USDT ve USDC şu anda, blockchain ağları arasında en fazla çeşitlilikte hizmet sunan iki stabil paradır. USDT’nin bu alanda daha çabuk davrandığını ve Ethereum dışındaki blockchain ağlarında pazar payının çoğunluğuna sahip olduğunu belirtmek gerekir. USDC ise bu alanda biraz daha geriden gelmekle beraber şu anda çeşitlilik anlamında USDT’yi yakalamış bulunmaktadır.

USDC, grafikten görüldüğü üzere neredeyse tamamen Ethereum ağı üzerinde faaliyet göstermektedir. Grafikte Algo ve Solana ağları görünse de, bu ağlara Tron blockchain ağı da eklendi.

Aynı grafiğin, USDT versiyonuna baktığımızda ise Tron ve Ethereum ağlarının benzer bir ağırlığa sahip olduğu görülmektedir. DeFi ve NFT sektörü çok yüksek ağırlıklı olarak Ethereum ağı üzerinde bulunmaktadır. Ancak ETH fiyatının arttığı dönemlerde Tron ağı, ucuz para transferi konusunda ideal bir çözüm aracı olarak önemli bir göreve sahip olduğundan USDT kullanıcılarını, grafiğe dayanarak 2’ye ayırmak gerekir; sadece para transferi gerçekleştirmek isteyenler Tron ağındaki yoğunluğa sebep olurken, kısmen para transferi için olmakla beraber çoğunlukla Ethereum üzerindeki platformları kullanmak isteyenler Ethereum ağı üzerindeki yoğunluğu oluşturmaktadırlar. USDT, bu alanda USDC’den açık ara üstün bir pazar payına sahiptir. USDC’nin mevcut pozitif trend değişimini, Tron ağında da sağlayarak rekabetçiliğini arttırması gerekmektedir.

Dolaşım Hızı

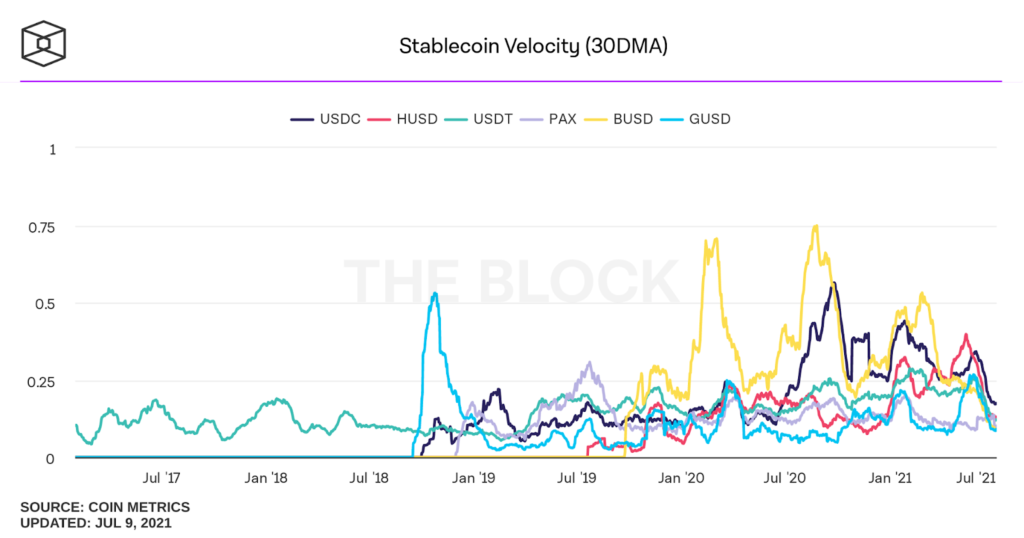

Stabil paraların dolaşım hızı için velocity adı verilen grafik çeşidine bakmak faydalı olacaktır. Bu grafikteki veriler, (stabil paranın günlük hacmi / stabil paranın dolaşımdaki arz miktarı) şeklinde hesaplanmaktadır. Bu oranın yüksek çıkması, ilgili stabil paranın yüksek bir transfer sayısına ve talebe sahip olduğunu göstermektedir.

Grafikte açık mavi renkli USDT, lacivert renkli USDC ve sarı renkli BUSD dikkat edilmesi gereken 3 stabil paradır.

Yazının en başındaki bölümde de bahsedildiği üzere, BUSD kullanımının artması, BSC ağındaki aktivitelere yüksek oranda bağlıdır. Velocity grafiğinde, sarı renkli BUSD’nin zaman zaman ciddi yükselişler göstermesine karşın, düzenli bir trende sahip olmamasının sebebi de budur.

USDT, grafiğin en solundan en sağına kadar her zaman 0.20–0.25 seviyesinin üzerine çıkmadan stabil bir seyir izlemektedir.

USDC ise özellikle Temmuz 2020 tarihinden itibaren 0.5 seviyelerine ulaşarak yükselişe geçmiş ve bu tarih sonrasında da 0.25 seviyesinin üzerinde tutunmaya çalışmaktadır.

Sonuç olarak, USDT’nin kullanımında ekstra bir yükseliş olmaması ve stabil bir seyir izlemesine karşın, USDC’nin agresif hareket ederek USDT’den daha yüksek bir transfer hızına ulaşması önemlidir. Kullanım hızındaki bu artış, aslında USDT’nin artık yeni bir hikaye yaratamaması, yani piyasayı heyecanlandıracak ve ekstra talep artışı oluşturacak bir sürece yönelmemesine karşılık USDC’nin, yeni entegrasyon girişimleri ve finansal gelişmelerle daha heyecan verici ve sürdürülebilir yeni hikayeler yazmasından kaynaklanmaktadır. Bu ‘’hikayelerden’’ bazıları aşağıda sıralanmıştır:

- 2021 yılında USDC için kritik gelişmelere, 29 Mart tarihindeki, Visa’nın USDC’yi ‘settlement currency’ olarak tanımasıyla başlanabilir. Settlement currency, gün sonunda Visa’nın hesaplarındaki bir tür mutabakatı temsil etmektedir. Normalde, USD, Euro gibi birçok itibari para birimini kabul eden Visa, ilk kez USDC ile bir kriptoparayı da bu kategoriye dahil etti. Bunun anlamı, gün sonunda Visa’nın, bakiyesindeki USDC’leri herhangi bir itibari paraya çevirmek zorunda olmaması ve USDC olarak tutmaya devam edebilmesidir.

- İsviçre merkezli Sygnum Bankası, çeşitli DeFi kriptoparaları ve USDC için alım-satım ve saklama hizmeti sunacağını açıkladı.

Yukarıdaki iki örnek, USDC’nin şeffaf yapısından dolayı bu paraya duyulan güven ile atılan adımları oldukça çarpıcı şekilde göstermektedir. Şeffaflığın temeli, her ay, bağımsız bir muhasebe şirketinin denetiminde yayınlanan bilanço raporlarının, USDC tokenlerinin USD teminatlı olduklarını garantilemesiyle sağlanmaktadır. Visa ve Sygnum burada birer örnek olmakla beraber, benzer şekilde birçok kurumsal yatırımcı, USDC’nin şeffaflığı sayesinde bu tür hamlelerde USDT yerine USDC seçme eğilimindedirler. Kurumsal şirketler, nispeten büyük miktarda sermayelerle piyasada yer aldıkları için fiyat oynaklığı oldukça yüksek olan ve kendi iç dinamiklerine sahip kriptopara sektöründeki risk tercihlerini olabildiğince minimize ederek dağıtmak istemektedirler. Bu noktada, temel değişim aracı olarak kullanılacak stabil para tercihinde USDC’nin başrolü oynaması şaşırtıcı değildir.

Tether’in 2019 yılından itibaren piyasa manipülasyonu ve dolandırıcılık iddialarıyla suçlandığını ve bu davanın henüz bu senenin Şubat ayında anlaşma yoluyla sona erdirildiğini unutmamak gerekir. Tether, piyasaya sürdüğü USDT’ler karşılığında yeterli USD rezervine sahip olmamakla suçlanmaktaydı. Burada dikkat çeken nokta, dava sonucunda Tether’in suçsuz bulunmadığıdır. Yapılan anlaşma, Tether’in 18.5 milyon USD ceza ödemesine neden olduğu için, yöneltilen suçlamaların belirli bir oranda gerçeklik payına sahip olduğu söylenebilir. Anlaşma sonrasında Tether, USDT için bakiyesinde bulundurduğu varlıklara ait bir bilançoyu paylaştı ve bu bilançonun sadece %3 oranında nakit bulundurduğu ve ağırlıklı olarak nakitle eşdeğer türev ürünlere sahip olduğu görülmüştü. 1 Temmuz tarihinde de, FED’in başkan yardımcılarından Randal K. Quarles, üstü kapalı bir şekilde doğrudan Tether’in bilançosunu eleştiren bir konuşma yaptı. Tether’in oldukça sağlıksız gözüken bilançosu nedeniyle finans otoritelerinin de benzer görüşlere sahip oldukları tahmin edilebilir. Bütün bu nedenlerle, Tether’in mevcut stratejisinin ne kadar sürdürülebilir olduğu da net bir tartışma konusudur.

(Tether’in davasıyla ilgili yazıyı okumak için tıklayın)

- Bahsedilmesi gereken başka bir konu ise, USDC üzerinden verilecek faiz geliridir. Hem USDC’nin bağlı olduğu Circle, hem de Coinbase Borsası, USDC teminatı karşılığında yıllık %4 ila %4.15 arasında değişen faiz geliri sunacaklarını açıkladı. Bu oran, ABD’deki geleneksel ekonomiye göre oldukça yüksek olsa da kriptopara piyasasında daha yüksek faiz gelirlerine ulaşmak mümkündür. Ancak bu noktada, kurumsal yatırımcıların risklerini minimize etme dürtüsü yine ön plana çıkmaktadır. Circle ve Coinbase şirketlerinin prestijleri, kurumsal yatırımcılar için %4 oranının tercih edilmesine büyük rol oynayabilir.

- Son ve en güncel konu ise, USDC’nin bağlı olduğu Circle şirketinin halka açılacağını duyurmasıdır. Concor Acquisition Group ile birleşerek New York Borsası’nda CRCL kodu ile işlemlere açılacak olan Circle, önemli bir dönüm noktasını geride bırakacak gibi görünmektedir.

Daha önce Coinbase Borsası’nın halka arz edilmesi, hem şirketin prestijini arttırmış hem de borsanın yüksek karlılık oranlarına sahip olduğunun açıklanmasıyla birlikte kurumsal yatırımcıların kriptopara şirketlerine bakış açısında önemli bir kırılım noktası oluşturmuştu. Benzer bir durumun, Circle için de oldukça pozitif etkileri olması beklenebilir. Bunun dışında, ABD’de henüz ETF/ETP türündeki türev ürünlerin onaylanmaması nedeniyle kurumsal yatırımcıların doğrudan kriptoparalar yerine, kriptopara piyasasındaki şirketlere yatırım yaptıkları bilinmektedir. Örneğin, kriptopara satın almak yerine madencilik cihazı üreten bir kriptopara madencilik şirketinin hissesini satın almak benzer bir bakış açısını yansıtmaktadır. Bu nedenle Coinbase ardından Circle şirketinin de ABD’de halka açılacak olması, geleneksel yatırımcıların kriptopara sektörü içerisinde farklı alanlarda faaliyet gösteren şirketlere yatırım yapabilmesinin de önünü açacaktır. USDC’nin piyasadaki agresif büyüme dönemiyle Circle şirketinin halka arz edilme kararının üst üste gelmesi, yukarıdaki pozitif avantajlar nedeniyle oldukça mantıklı bir hamledir. USDC’nin mevcut yükseliş trendi, halka arz ve faiz gelirleri gibi gelişmeler neticesinde daha da agresifleşebilir.

USDT ile USDC’nin piyasadaki paylarının, ileriki tarihlerde nerede sonlanacağını kestirmek mümkün değildir. Ancak piyasadaki rekabetin olabildiğince yüksek olması, her sektörde olduğu gibi kriptopara sektöründe de kullanıcıların lehine sonuçlanacaktır. O yüzden, şu an USDT’nin sahip olduğu yüksek dominasyonun bir benzerini USDC üzerinden tekrar yaşamak, sektörün sağlıklı büyümesi için pek olumlu bir durum olmayacaktır. USDT’nin, pazar payındaki düşüş devam ettiği sürece Tether, mevcut stratejisini değiştirmek ve daha şeffaf bir yapıya bürünmek zorunda kalabilir. Stabil paraların, kendi aralarındaki rekabeti neticesinde sektördeki standartları daha yukarı taşıması, birkaç yıl içerisinde piyasada görmeye başlayacağımız CBDC’lere paylarını kaptırmamaları ve küresel bir değişim aracı olarak hizmet vermeye devam etmeleri bakımından oldukça kritiktir.

Hazırlayan: Berkay Aybey

Burada ifade edilen görüş ve yorumlar BV Crypto’ya aittir. BV Crypto, bu yazı temel alınarak yapılacak herhangi bir finansal işlemden sorumlu tutulamaz. Her yatırım ve ticaret hamlesi risk içerir. Karar verirken kendi araştırmanızı kendiniz yapmalısınız.