Embedded Supervision: Stabilpara Regülasyonu İçin Umut Işığı Mı?

Terra ağında yaşanan problem, bu ağda yatırımı olsun veya olmasın, geniş kitleleri negatif etkiledi. Bu kadar büyük çapta bir memnuniyetsizliğin oluşması, doğal olarak çok sayıda şikayeti de beraberinde getirdi.

Finans alanındaki şikayetlerin muhataplarına ulaşmasını sağlama ve çözüm bulma amacıyla kurulan kamu kuruluşları ve uluslararası bağımsız kuruluşlar, bu tür dönemlerde oldukça yüksek ilgi görürler. Mağduriyetin ciddiyeti nedeniyle, acilen çözüm bulunmasını, cezalandırmaların yapılmasını isteyen kullanıcıların şikayetleri agresif bir yaklaşım içerdiği için bu kuruluşların da tatmin edici açıklamalarda bulunması son derece önemlidir. Zira şikayetlerin karşılık bulmamasıyla, uzun bir süre sonra karşılık bulması arasında çok da fark yoktur. Çünkü mevcut soruna o an çözüm bulunursa, mağdur olan kullanıcıların tatmin duygusu yüksek olacaktır. Dolayısıyla ilgili kuruluşların bu şekilde güven kazanması politikacıların oy kazanma ihtimalini de yükseltir.

Terra ağının yarattığı bu kriz, işte tam da yukarıda açıklandığı gibi majör bir kriz olması açısından çok sayıda mağdur yarattı. Kriptoparaların yüksek ilgi gördüğü hemen hemen her ülkedeki regülatörlerin ve politikacıların, stabilparaların ve/veya DeFi sektörünün düzenlenmesiyle ilgili ardı ardına açıklamalar yapmaya başladıklarını gördük. Ekonomik büyüklük ve gelişmişlik endeksi açısından en başlarda yer alan ABD ve AB’de yaşanan gelişmeler ve bu bölgelerdeki politikacıların açıklamaları en büyük önemi taşıdığı için yapılan açıklamaların ardında gerçekten de ciddi bir çalışma olup olmadığını sorgulamak son derece önemlidir. Bu nedenle, bu yazımızda AB başta olmak üzere regülasyon alanında uluslararası çalışmaların ne yönde ilerlediğini inceleyeceğiz. Küçük bir ipucu vermek gerekirse, gelişmiş ülkeler dikkate alındığında ABD hariç, AB ve uluslararası kuruluşların henüz stabilpara ve DeFi alanında dişe dokunur bir noktaya ulaştıklarını söylemek zor. Özellikle DeFi regülasonuyla ilgili yapılan açıklamaların daha çok mağdur olan kullanıcıları sakinleştirme amacı taşıdığı söylenebilir.

Sorumluluk FSB’ye Bırakıldı

Özellikle kriptopara regülasyonu konusunda yapılacak regülasyonların, uluslararası kabul görmesi talebi, otoritelerin ortak talebidir. Aksi durumda, ülke bazında alınacak kararların, genel sektörü etkilemeyeceği, bu durumun da regülasyonların ihlalini ve takibini zorlaştıracağı düşünülmektedir. Almanya MB yetkililerinden Joachim Wuermeling’in DeFi özelinde söylediği ‘dijital sınır tanımıyor’ sözü, alışılageldik yöntemlerin uygulanamadığını oldukça güzel özetlemektedir.

Geçtiğimiz Mayıs ayında Almanya’da buluşan G7 ülkelerinin ekonomiden sorumlu bakanları ve merkez bankası başkanları, kriptopara ve özellikle stabilpara regülasyonu için sorumluluğu FSB’nin (Financial Stability Board) üzerine yükledi. FSB, tüm G20 ülkelerini, Avrupa Komisyonunu ve FSF üyelerini içerdiği için FSB’nin çıkartacağı bir regülasyonun genel kabul göreceğine şüphe yoktur. Buna ek olarak, FSB’nin daha önce de stabilparaların ve DeFi sektörünün, global stabilizasyonu bozabileceğine dair endişelerini içeren raporlar yayımladığını ve 2021’in Ekim ayında da benzer bir regülasyon görevini üstlendiğini belirtmekte fayda var. Yani süreç, aslında G7 toplantısından daha önce başlamış bulunuyor.

Peki, FSB’nin regülasyon konusunda şu anda öne çıkardığı çalışma nedir? Basel merkezli bir kuruluş olan FSB, yine Basel merkezli olan ve uluslararası bankacılık standartlarını belirleyen BIS’in inovasyon bölümünün başkanı olan Raphael Auer’e ait Embedded Supervision adlı bir altyapı sistemi ve buna bağlı prensipler üzerine yoğunlaşmaktadır. Gelin, BIS ve FSB ortaklığındaki bu çalışmanın detaylarına, olası pozitif ve negatif getirilerine beraber bakalım.

Embedded Supervision

Yaklaşım Farklılığı

Sistemin ayrıntılarına girmeden önce, bu çalışmanın regülasyon problemine yaklaşımı konusunda oldukça pozitif bir bakış açısına sahip olduğunu söylemek gerekir. Öncelikle bu çalışma, teknolojik bir alanı regüle ederken özellikle dikkat edilen ‘teknolojiye eşit yaklaşım’ (technological neutrality) ilkesine bağlıdır. Yani regülasyonlar üzerinden herhangi bir teknolojik alanın bir diğerinden daha çok teşvik edilmemesi veya engellenmemesi ilkesine bağlıdır.

Regülatörler, genellikle kriptoparaların halihazırda mevcut olan ilkelere uyum sağlaması için çalışırken, bu çalışmada ise kriptoparalarla beraber popüler hale gelen blockchain ve DLT gibi teknolojilerden faydalanılması gerektiği, bu teknolojiler yardımıyla regülasyonların sektöre uygun şekilde gerçekleştirilebileceği savunulmaktadır. Bu çalışma, FSB ve BIS gibi kuruluşlara ait olduğu için kriptoparalara dair bu tür bir yaklaşımın benimsenmesi son derece pozitiftir.

Prensipler

Ağ içerisine gömülü bir otomatik denetim mekanizması anlamına gelen bu sistem, DeFi platformlarının kullandıkları dağıtık defter sistemine (DLT) yapılacak bir kod güncellemesiyle, ağdaki her bir işlemin otomatik olarak kaydedilmesi, kategorilere ayrılması ve otoritelerin her istediğinde bu bilgilere erişebilmesini içermektedir. Yani sistemin bir nevi monitör görevi göreceği söylenebilir.

Ağı ve platformları sürekli olarak izleyecek bu sistem, regülatörlerin doğrudan blockchain ve DLT sistemleriyle içli dışlı olmasını sağlıyor. Bunun için de bu mekanizma üzerinden elde edilen verilerin doğruluğunun yasal olarak da tanınması gerekiyor ki resmi kuruluşlar bu altyapılarla doğrudan etkileşime geçebilsinler. Bu amaçla, sistem için 3 ana prensip belirlenmiştir.

- DLT tabanlı DeFi platformlarında kullanılan kriptografik veri doğrulama teknikleri, kendi başlarına yeterli değildirler. Platformların mutlaka yasal bir zemin üzerine konumlanmaları, sistemin platforma entegre olması için zorunludur.

- Sistemin ağa entegre edilmesi için söz konusu ağdaki güvenlik seviyesinin yüksek olması gerekmektedir. Madencilerin veya onaylayıcıların, kötü niyetli davranışları sonucunda kar edemediği yapıların (Bitcoin, Ethereum gibi) özellikle tercih edileceği belirtiliyor.

- Regülasyonları uygulamak için üstlenilen maliyetler, işletmeler için zaman zaman ciddi boyutlara ulaştığı için bu sistemin otomatik işlemesi ve maliyetleri aşağı çekmesi hedeflenmektedir.

Gelin bu prensiplerin ne anlam ifade ettiğine beraber bakalım…

- İlk madde, kriptografik onay mekanizamalarının ancak yasal altyapılarla birleştiğinde sistem tarafından kabul edilebileceğini belirtmektedir. Örnek olarak, bir varlığa dayalı tokenlerin bu tanıma uygun olduğu söyleniyor. Yani bir hisse senedini temsil eden sentetik bir token, veya bir gayrimenkul için yaratılmış bir başka token, gerçek bir varlığı temsil ettiği için hem yasal gerekliliklere uydurulabiliyor hem de kriptografik doğrulama üzerinden işlem görebiliyor.

Özellikle bu maddeyle birlikte, FSB’nin bu çalışmasının tüm DeFi sektörü için uygulanamıyor olduğu anlaşılmaktadır. Çünkü gerçek bir varlığa dayanmayan, tamamen kriptografik doğrulamalar üzerinden kendi değerlerini yaratan BTC veya ETH gibi kriptoparaların Embedded Supervision sistemine uygun olmayacağı anlaşılıyor. Bu çalışmanın, sentetik token olarak adlandırılan, yani bir varlığın fiyatını temsil eden kriptoparaların ticaretinin yapıldığı DeFi platformlarına daha uygun olduğu söylenebilir. - Yasal altyapının sağlandığını varsayarsak, aranan bir diğer ana kriter, ağdaki onaylayıcıların ağa saldırmalarının kar getirmemesidir. Bitcoin ve Ethereum gibi ağlar uzun süredir başarıyla çalışabilmelerini ekonomik teşvik mekanizmalarına borçludurlar. Bu ağlara yapılacak herhangi kötü niyetli girişimden elde edilecek sonuç, kar yerine yüksek maliyetler getirdiği için mantıklı olmaz. Bu çalışmada da sistemin entegre edileceği ağların güçlü ekonomik teşvik mekanizmalarıyla desteklenmesinin öneminden bahsedilmektedir.

- Regülasyon kararları sonucunda, işletmeler gerekli altyapıları kurmakla yükümlüdürler. Aksi halde ceza almayı göze alırlar. Bu altyapıların kurulması da yeni ve sürekli bir maliyet kaleminin işletmelerin sırtına yüklenmesi anlamına gelir. Embedded Supervision, akıllı kontratlar gibi kendi kendine çalışacağı için her bir işletmenin ufak hazırlıklarla regülasyona adapte olması amaçlanmakta, bu sayede maliyetlerin aşağı çekilmesi hedeflenmektedir.

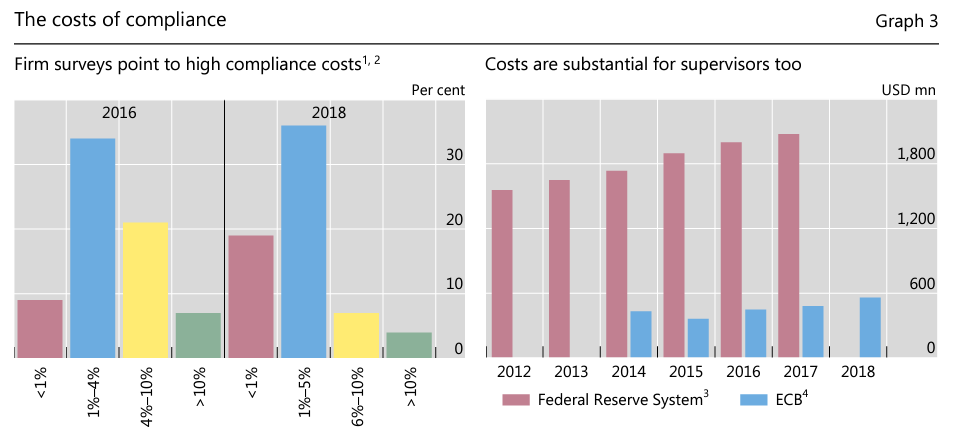

Soldaki grafik, 2016 ve 2018 yılları arasında, regülasyondan kaynaklı maliyetlerin, şirketlerin toplam maliyetlerine oranlarındaki değişimi göstermektedir. 2 yıl içerisinde regülasyon maliyetlerinin oranı %4 ve üzeri olan işletmelerin sayısında azalış görülse de %1–4 arasında stabil bir kümelenmenin olduğu görülmektedir.

Sağdaki grafiğe bakıldığında ise regülasyon maliyetlerinin sadece şirketlerle sınırlı kalmadığı, aynı zamanda FED ve AMB’nin de benzer problemlere sahip olduğu görülmektedir. FED’in regülasyon altyapıları için harcadığı miktar yıllık 1.8 milyar USD’nin üzerine çıkarken, AMB’nin de bu alandaki maliyeti 500 milyon USD civarında bulunmaktadır.

İşleyiş Mekanizması

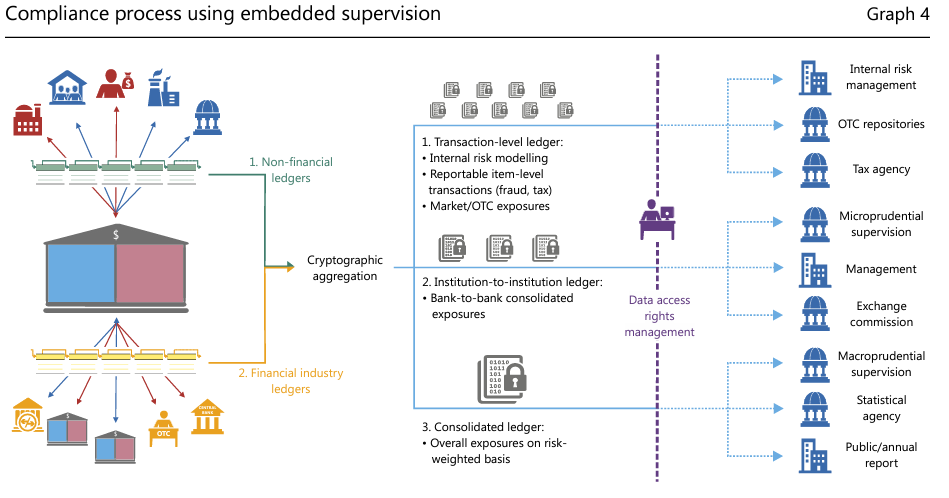

Sistemin işleyişini özetlemek için aşağıdaki görsel oldukça faydalıdır.

- Görselin sol tarafında, tokenizasyon sürecinin kümelenmesi temsil ediliyor. Buradaki tokenler BTC, ETH gibi kriptoparalar yerine, daha önce de belirtildiği gibi gerçek bir varlığı temsil eden tokenler olarak düşünülmelidir.

- Sol taraftaki bölgeden çıkan işlemler, görselin orta bölümündeki 3 ana kategoriye ayrılıyor.

- İşlem sınıflarına göre kümelenen buradaki veriler, mor kesikli çizgiyle gördüğümüz denetleyiciden geçiyor. Buradaki denetçi, Embedded Supervision sisteminin ta kendisidir. Yani her bir işlem, finalize olmadan önce mutlaka denetleyici tarafından kaydediliyor ve daha ayrıntılı kategorilere ayrılıyor.

- En sağda görülen kategoriler arasında vergi dairesi, istatistik kurumu, borsa komisyonu gibi çeşitli kuruluşlar bulunmaktadır. Bu kuruluşlar, dijital imza ve zaman damgasıyla ağ üzerindeki işlemleri onaylayabilmektedirler.

- İşlemlere ait bilgilerin tamamının halka açık olması güvenli olmayacağından dolayı, işlem bilgisi gizli kalıyor ve sadece ilgili kuruluş, işlem içerisindeki bilgilerin ayrıntısını görebiliyor. Yani Embedded Supervision, şu anda Ethereum ağında sık sık gördüğümüz Zero Knowlodge (ZK) protokolüne benzer bir yapıyı kullanarak, işlemlerin içeriğinin saklı kaldığı ancak verinin doğruluğunun onaylanabildiği bir altyapıya sahiptir.

- Örneğin, bir banka kredisiyle ilgili bilgi, müşteri ve banka arasında gizli kalmalıdır. Bu nedenle işlemin içeriğini en sağda gösterilen çeşitli kuruluşlardan hiçbiri göremez. Sadece ilgili bankanın sahip olduğu dijital anahtar, o verinin içerisindeki bilgiyi görebilir.

Bu sistemin getirdiği en büyük fayda, resmi kuruluşların doğrudan ortak bir DLT altyapısı içerisinde yer alabilecek olmalarıdır. Bir varlığa dayalı olan tokenler, halihazırda kullanılmalarına karşın, bürokratik aşamalara takılmaktan kurtulamazlar. Örneğin bir evi temsil eden tokenin satışı gerçekleştiğinde, tapudaki resmi değişikliğin yapılması için geleneksel sürecin takip edilmesi gerekir. Çünkü, yasal ve teknik altyapı eksikliği nedeniyle, kriptografik veri transferleri, resmi kuruluşlar tarafından kabul edilmez. Eğer edilseydi, token transfer edildiği anda evin tapusu da yeni token sahibinin üzerine geçebilirdi. Embedded Supervision, tam da bu problemin üstesinden gelebilecek bir konumda bulunuyor. Resmi kuruluşların doğrudan ağ içinde yer alabilecek olması, hem ağ içerisindeki verilerin doğrudan resmi kuruluşlardan, yani verinin kaynağından gelmesini sağlayacak, hem de resmi kuruluşların ağ üzerindeki verileri resmen tanımasına yarayacaktır. Bu sayede, tokenizasyon üzerinden bürokratik işlemler hızlıca aşılarak ekosistemin gelişmesi sağlanabilir.

Kavram Karmaşası

Merkeziyetsizlik kavramı, neredeyse kriptopara piyasasıyla tamamen özdeşleşmiş bir kavram haline geldi. Embedded Supervision çalışmasında da merkeziyetsizliğe karşı negatif bir görüş bildirilmiyor. Aksine, merkeziyetsiz ağlarda da sistemin çalışabilmesine yönelik olarak açıklamalar bulunuyor. Ancak bu noktada, prensipler arasındaki birinci madde, FSB’nin kastettiği merkeziyetsizlik ile kriptopara piyasasındaki merkeziyetsizlik arasında fark olduğunu gösteriyor.

Sistemin yasal olarak net bir altyapıya oturmasının olmazsa olmaz şartlardan olduğu göz önünde bulundurulursa, Embedded Supervision ile kastedilen merkeziyetsizlik, sadece teknik anlamda bir merkeziyetsizliği kapsamaktadır. Yani ağdaki onaylayıcıların sayısı yüksek olabilir ve farklı farklı bölgelere dağılarak ağın kimseye bağlı kalmadan işlemesini sağlayabilirler. Ancak yasal olarak bir boşluk olmaması için bu onaylayıcıların anonim olmaması gerekir. Böyle bir durumda da merkeziyetsizlik sadece teknik anlamda sağlanır ancak kriptopara piyasasındaki gibi anonim olmaz. Bu durumda da Embedded Supervision sisteminin Ethereum üzerinde çalışan DeFi platformlarını regüle etme ihtimali oldukça düşüyor. Dolayısıyla, politikacıların veya otoritelerin DeFi regülasyonu hakkında konuşurken örnek gösterdiği bu çalışma, aslında tam olarak bir DeFi regülasyonu sayılmaz. Sektörün popüler platformları anonimlik üzerine kurulu olduğu için Embedded Supervision ile bağlantı kurmaya nasıl teşvik edilecekleri büyük bir soru işaretidir.

Stabilparalar

Embedded Supervision, ihtiyaç duyduğu yasal altyapı nedeniyle anonim blockchainlerle problem yaşamaya mahkum gözükürken, bu durum stabilparalar için geçerli gözükmemektedir. Halihazırda zaten merkezi işleyen ve her türlü regülasyona uymak için çaba harcayan Tether ve Circle gibi stabilpara ihraççıları, yasalarla zorunlu tutulması halinde Embedded Supervision sistemine geçiş sağlayabilirler. Bu durumda, USDT ve USDC gibi stabilparaların işlemleri ve rezervlerindeki bilgiler, anlık olarak regülatör tarafından görüntülenebilir.

UST sonrasında stabilparalar için oluşan algıyı göz önünde bulundurursak, bu sistemin DeFi yerine öncelikle stabilparalara uygulanmak isteneceği tahmin edilebilir. Regülasyonun uygulanabilirliği açısından da stabilparalar Embedded Supervision için daha uygun gözükmektedir.

Pilot Proje

Avrupa Birliği’nin 24 Şubat 2022 tarihli resmi gazetesinde, Embedded Supervision ile ilgili pilot çalışmaların yapıldığı belirtilmektedir.

AB için DeFi ve stabilpara regülasyonlarının hayata geçirilmesi, diğer bölgelere kıyasla daha büyük bir ihtiyaç olabilir. Gelişmiş, kalifiye bir iş gücü bulunmasına rağmen aynı zamanda yaşlı bir nüfusa sahip olan AB için inovatif sektörlerin desteklenmesi hayati önemdedir. Fintech alanı da genç ve kalifiye insanların AB’ye gelmesini sağladığı için hem mevcut fintech sektörünün korunması hem de yeni inovatif alanların AB’ye kazandırılması önemlidir.

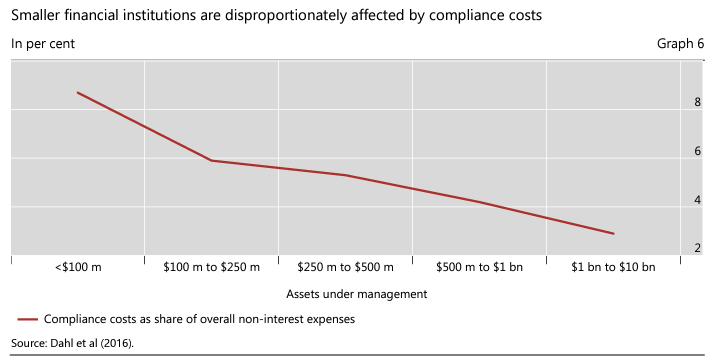

Yine regülasyon maliyeti konusuna geri dönersek, yukarıdaki grafiğe göre, 100 milyon USD ve altında bir varlık yöneten şirketler için regülasyon maliyeti %8 civarında bulunurken, 1 milyar ve 10 milyar USD arası varlık yöneten şirketler için ise bu oran %2 civarında seyretmektedir. Dolayısıyla özellikle küçük şirketler için çok daha ciddi bir maliyet kalemi olan regülasyonlar, Embedded Supervision gibi sistemlerle düşük maliyetlere çekilebilirse, AB’nin ekonomisinin sürdürülebilirliği için de oldukça ciddi bir destek yaratılabilir.

— — — — — — — — — — — — — — — — — — — —

Sonuç olarak, uluslararası bir regülasyonun özellikle DeFi alanında tam anlamıyla işleyebilmesi için henüz uygun bir çalışma bulunmuyor. Ancak Embedded Supervision, stabilparalara uygun olduğu için bu alanda daha kısa sürede bir regülasyon kararı alınabilir. Bu sistemdeki en büyük kazanım ise açık bir şekilde resmi kuruluşların DLT bazlı ağlara olan entegrasyonudur. Bu sistemin hayata geçmesi halinde, tokenizasyon alanında önemli atılımlar görülebilir.

Hazırlayan: Berkay Aybey

Burada ifade edilen görüş ve yorumlar BV Crypto’ya aittir. BV Crypto, bu yazı temel alınarak yapılacak herhangi bir finansal işlemden sorumlu tutulamaz. Her yatırım ve ticaret hamlesi risk içerdiğinden, bu tür kararlar alırken kendi araştırmanızı yapmanızı tavsiye ediyoruz.